Sumber/Pasal:

Pasal 17 UU No. 7 Tahun 2021

(1)

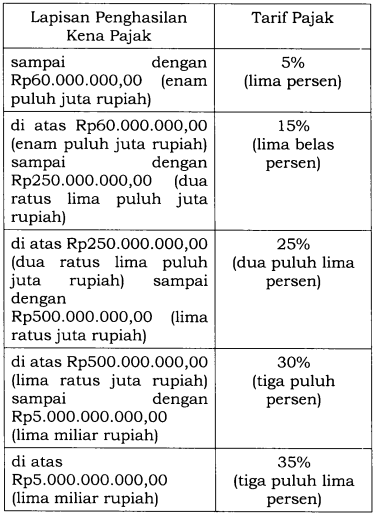

Tarif pajak yang diterapkan atas Penghasilan Kena Pajak bagi:

a. Wajib Pajak orang pribadi dalam negeri sebagai berikut:

b. Wajib Pajak badan dalam negeri dan bentuk usaha tetap sebesar 22% (dua puluh dua persen) yang mulai berlaku pada tahun pajak 2022.

(2)

Tarif sebagaimana dimaksud pada ayat (1) huruf a dapat diubah dengan Peraturan Pemerintah setelah disampaikan oleh pemerintah kepada Dewan Perwakilan Rakyat Republik Indonesia untuk dibahas dan disepakati dalam pen5rusunan Rancangan Anggaran Pendapatan dan Belanja Negara.

(2a)

Dihapus.

(2b)

Wajib Pajak badan dalam negeri:

a. berbentuk perseroan terbuka;

b. dengan jumlah keseluruhan saham yang disetor diperdagangkan pada bursa efek di Indonesia paling sedikit 40% (empat puluh persen); dan

c. memenuhi persyaratan tertentu, dapat memperoleh tarif sebesar 3% (tiga persen) lebih rendah dari tarif sebagaimana dimaksud pada ayat (1) huruf b.

(2c)

Tarif yang dikenakan atas penghasilan berupa dividen yang dibagikan kepada Wajib Pajak orang pribadi dalam negeri adalah paling tinggi sebesar 10% (sepuluh persen) dan bersifat final.

(2d)

Ketentuan lebih lanjut mengenai besarnya tarif sebagaimana dimaksud pada ayat (2c) diatur dengan Peraturan Pemerintah.

(2e)

Ketentuan lebih lanjut mengenai persyaratan tertentu sebagaimana dimaksud pada ayat (2b) huruf c diatur dengan atau berdasarkan Peraturan Pemerintah.

(3)

Besarnya lapisan Penghasilan Kena Pajak sebagaimana dimaksud pada ayat (1) huruf a dapat diubah dengan Peraturan Menteri Keuangan.

(4)

Untuk keperluan penerapan tarif pajak sebagaimana dimaksud pada ayat (1), jumlah Penghasilan Kena Pajak dibulatkan ke bawah dalam ribuan rupiah penuh.

(5)

Besarnya pajak yang terutang bagi Wajib Pajak orang pribadi dalam negeri yang terutang pajak dalam bagian tahun pajak sebagaimana dimaksud dalam Pasal 16 ayat (4), dihitung sebanyak jumlah hari dalam bagian tahun pajak tersebut dibagi 360 (tiga ratus enam puluh) dikalikan dengan pajak yang terutang untuk 1 (satu) tahun pajak.

(6)

Untuk keperluan penghitungan pajak sebagaimana dimaksud pada ayat (5), tiap bulan yang penuh dihitung 30 (tiga puluh) hari.

(7)

Dengan Peraturan Pemerintah dapat ditetapkan tarif pajak tersendiri atas penghasilan sebagaimana dimaksud dalam Pasal 4 ayat (2), sepanjang tidak melebihi tarif pajak tertinggi sebagaimana tersebut pada ayat (1).